この記事は6分で読めます。

「100年預けたら元金が1万倍!」――もしそんな夢のような定期預金があったら?

実は歴史上、超長期・高金利の預金が話題になった例があります。

ところが満期の“驚きの結果”は、資産運用の本質を教えてくれます。

元金1万倍のインパクト:複利は強い、だが…

仮に明治期に1円を年利約9.75%で100年複利運用できたとします。

名目上は1万円(=1万倍)。数字だけ見れば圧倒的です。

複利の力(名目)

将来価値 = 元金 × (1 + 利率)年数 = 1円 × (1+0.0975)100 ≒ 1万円

インフレの猛烈な圧力:購買力は別物

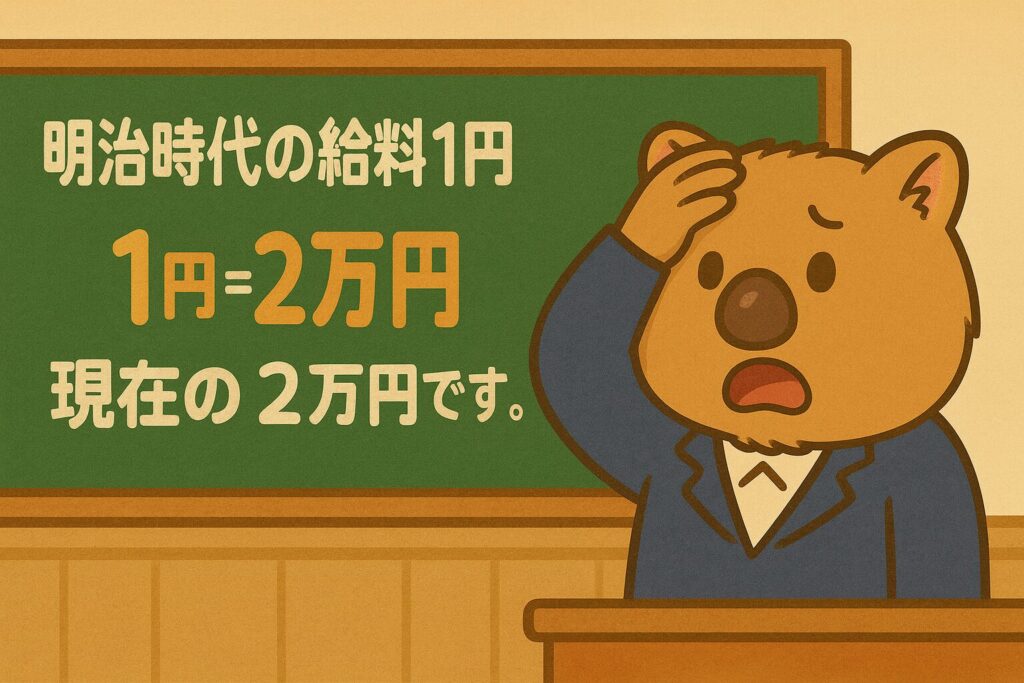

ところが、当時の1円は小学校教師の初任給相当とされ、現在価値ではおおよそ約2万円の感覚。

つまり「1万倍になった1万円」を受け取っても、100年の物価上昇で実質価値は大きく目減りしてしまいます。

名目額が増えても、“そのお金で何が買えるか(購買力)”が増えていなければ、生活の実感としては豊かになりません。

名目 vs. 実質のイメージ

| 指標 | 見える数字 | 本当の価値(購買力) |

|---|---|---|

| 名目元利 | 1円 → 1万円 | 桁は増えるが、物価上昇で相殺 |

| 実質価値 | — | 「記念品レベル」に低下する可能性 |

実質リターン(物価を差し引いた増え方)

実質利回り ≒ 名目利回り − インフレ率(長期は正確には:(1+名目)/(1+インフレ) − 1)

長期でインフレ率が名目利回りに近い/上回ると、購買力は増えません。

歴史が教える3つの教訓

- 複利は“名目”を増やす。購買力は“実質”で決まる。

ゴールは「元本が何倍か」ではなく「何が買えるか」。 - 現金・預金はインフレに弱い。

低金利や長期インフレ下では、実質価値が侵食されやすい。 - インフレ耐性のある資産を混ぜる。

株式・不動産・コモディティ(例:金)など“実物の価格に連動しやすい”資産をポートフォリオへ。

今日からできる実務アクション

- 目標は名目額ではなく実質目標で。

「将来の家賃◯年分」「教育費◯年分」など購買力ベースで設計。 - 現金クッション+成長資産の二段構え。

生活防衛資金は現金、超過分は株式インデックス等の成長資産へ。 - 長期インフレを前提に想定利回りを保守的に。

家計シミュレーションは“名目”と“実質”を分けて管理。 - 税制優遇を最大活用。

NISA・iDeCoは実質リターンを押し上げる有力手段。

まとめ:増えた“桁数”より、守った“購買力”

100年定期預金の物語は、名目リターンと実質リターンのギャップを鮮やかに示します。

預金は安全でも、インフレには無防備。

超長期では「元本が何倍か」よりも「そのお金で何が買えるか」が決定的です。

今日の学びを一言にすると「複利 × 分散 × インフレ耐性」。

数字の大きさに惑わされず、購買力という“現実の物差し”で資産設計していきましょう。

コメント