この記事は8分で読めます。

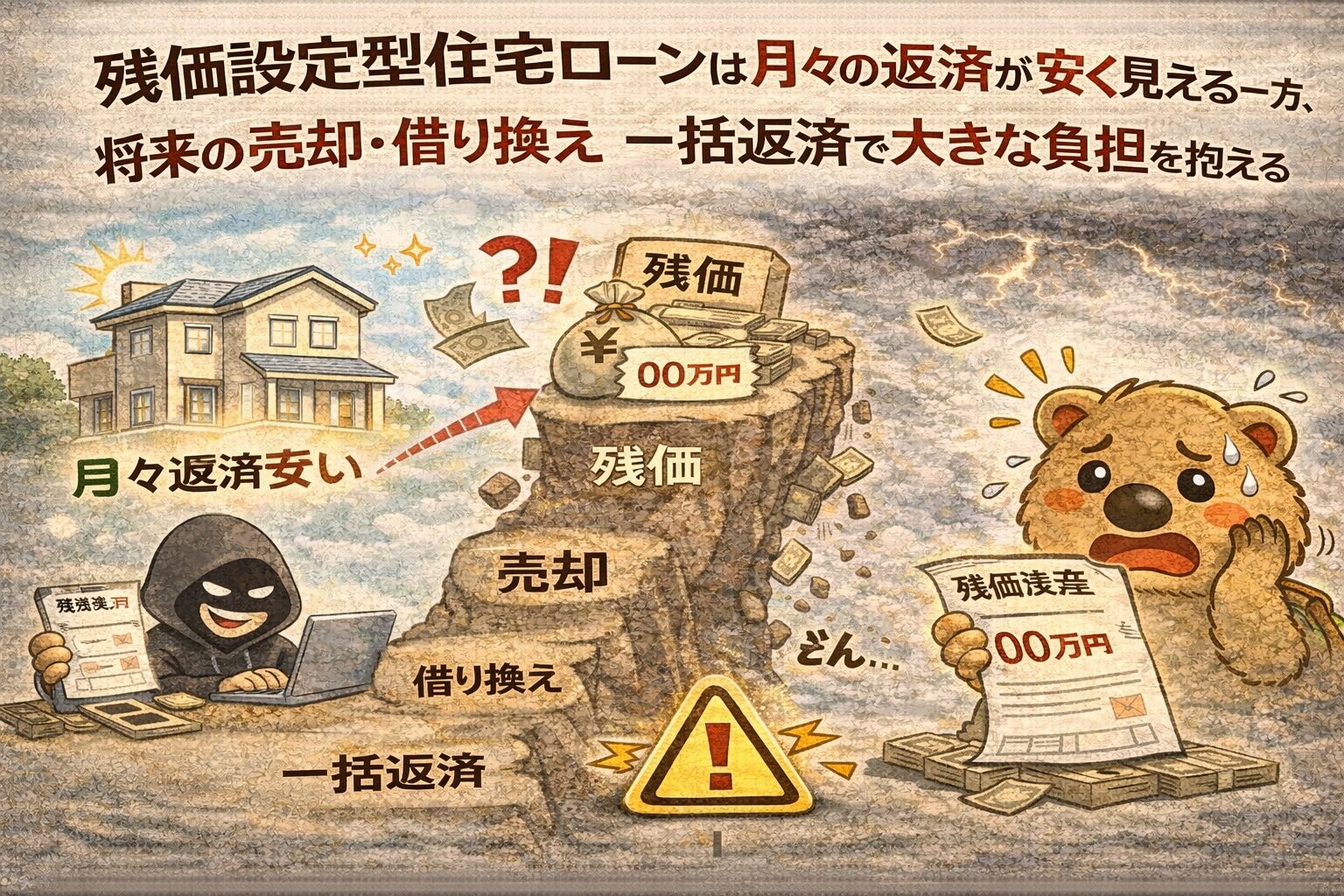

残価設定型住宅ローンは、「月々の返済が安くなる住宅ローン」として魅力的に紹介されがちです。

しかし、仕組みを十分に理解せずに利用すると、将来の選択肢が狭まり、思わぬ負担を背負う可能性があります。

この記事では、残価設定型住宅ローンのデメリットに焦点を当て、「なぜ注意が必要なのか」を整理して解説します。

残価設定型住宅ローンとは何か

残価設定型住宅ローンとは、将来の住宅の想定売却価格(残価)をあらかじめ設定し、その残価分を最後にまとめて支払う前提で、毎月の返済額を抑えるローンです。

自動車ローンの残価設定プランの住宅版と考えると分かりやすく、「とりあえず今の返済を軽くしたい人」に向けて提案されることが多い仕組みです。

見かけの返済額が低く見える仕組み

残価設定型住宅ローンの最大の特徴は、同じ物件価格でも月々の返済額が大きく下がる点です。

- 住宅価格の一部を「残価」として据え置く

- その分、毎月返す元本を減らしているだけ

- 総返済額が減るわけではない

むしろ、元本の減りが遅いため、利息負担が増えるケースもあります。

「毎月は楽なのに、総額では重い」という構造になりやすい点が要注意です。

将来の残価が本当に残る保証はない

最大のリスクは、「想定した残価どおりに住宅価格が維持されるとは限らない」ことです。

- 人口減少や周辺環境の変化

- 災害や老朽化による資産価値の下落

- 想定残価より市場価格が大きく下がる

売却してもローンを完済できず、差額を現金で補填する必要が出るケースもあります。

「大丈夫だろう」という想定は、あくまで今の目線に過ぎません。

期限到来時に迫られる厳しい選択

残価の支払い時期が来ると、次の選択肢を迫られます。

- 住宅を売却して残価を精算する

- 残価を含めて借り換えする

- 貯蓄などから一括返済する

しかし、売却価格が残価を下回るとオーバーローン状態となり、売る・借り換える・住み続けるいずれも厳しくなる可能性があります。

長期のライフプランと相性が悪い

住宅ローンは20〜35年に及ぶ長期契約です。その間には、収入や家族構成、住まい方の変化が起こります。

残価設定型は、特定の時期に大きな負担が集中しやすく、人生の変化に柔軟に対応しにくい点がデメリットです。

金利上昇局面ではリスクが拡大

変動金利と組み合わさると、金利上昇時の影響はさらに大きくなります。

- 元本が減っていない状態で金利上昇

- 月々の返済が急増

- 借り換えも困難になる

「今の返済額」だけを見て契約すると、将来の金利変動リスクを過小評価しがちです。

心理的な落とし穴:「買える」と錯覚させる

残価設定型住宅ローンは、本来なら手を出すべきでない価格帯の住宅を「買えそう」に見せてしまいます。

住宅価格ではなく「月々いくらか」で判断させる設計そのものが、大きな落とし穴といえるでしょう。

提案されたときのチェックポイント

- 通常ローンとの総返済額の比較

- 残価設定の根拠と下落時シミュレーション

- 残価支払い時の具体的な選択肢

- 金利上昇・収入減時の影響

まとめ:住宅ローンはシンプルなほど安全

住宅ローンは、仕組みが複雑になるほど借り手に不利になりやすい商品です。

残価設定型住宅ローンは、「今の負担を軽く見せる代わりに、将来の自由度と安全性を差し出すローン」だと理解した上で、慎重に検討する必要があります。

月々の数字だけでなく、将来の選択肢まで想像できたか。それが後悔しない住宅購入の分かれ道です。

最後まで読んでくださり感謝します。

住宅ローンは「分かりやすさ」が最大の防御力。

冷静な判断で、大切な暮らしを守っていきましょう。

またお話しできる日を楽しみにしています。

【 #男性教職員 が #育休 10】

1月28日に祖母が89歳で逝去しました。

年子の私を祖父とともに育ててくれたばぁちゃん✨

育児の大変さ、今なら分かるよ!すごいよ!

娘は抱かせてあげれなかった。

でも育休でビデオ通話できた事が救いです😂

今日も育児に奮闘するアナタを応援します!

コメント